泰和科技过会:今年IPO获批第77家 中泰证券过3单

昨日,证监会第十八届发行审核委员会2019年第131次发审委会议召开,山东泰和水处理科技股份有限公司(以下简称“泰和科技”)首发获通过。这是今年过会的第77家企业。

泰和科技此次IPO的保荐机构为中泰证券,保荐代表人为王飞、曾丽萍。此前,4月18日,中泰证券保荐的山东元利科技股份有限公司首发过会;7月4日,中泰证券保荐的中科软科技股份有限公司首发过会。

泰和科技是一家集研发、生产和销售为一体的规模化水处理药剂专业生产商,主营业务为水处理剂的研发、生产和销售。

泰和科技拟登陆深交所创业板,本次拟公开发行股票3000万股,占发行后总股本的比例为25%,拟募集资金8.44亿元,其中,3.92亿元用于年产28万吨水处理剂项目,3.15亿元用于水处理剂系列产品项目;5640.82万元用于研发中心建设项目;8000.00用于补充流动资金。

发审委会议提出询问的主要问题:

1、盐酸是发行人生产HEDP的副产品,补贴销售为盐酸销售的主要形式,且补贴费用报告期波动较大。请发行人代表说明:(1)发行人向第三方销售盐酸的处理方式是否与同类企业基本一致,是否审核第三方的处理资质和能力,如后期第三方发生安全环保事故,相关损失、责任等是否需要发行人承担;(2)发行人盐酸的最大储存能力,如报告期HEDP联产品乙酰氯全部水解生成氯化氢,是否存在无法储存从而影响发行人HEDP正常生产的风险;(3)报告期盐酸产量与生产HEDP所投入的原材料三氯化磷、冰醋酸及联产产品乙酰氯产量的匹配关系,定额消耗与实际消耗是否存在较大差异及原因;(4)盐酸补贴销售中平均补贴标准的确定依据,是否与行业可比公司存在较大差异及合理性,报告期内处置费用大幅波动的原因及合理性,是否存在利用补贴费用调节业绩的情形。请保荐代表人说明核查依据、过程并发表明确核查意见。

2、发行人为化学品生产企业,环境保护和安全生产要求较高。请发行人代表说明:(1)是否取得了生产经营所必须的批文、许可、备案及认证,当前的生产项目和募投项目是否依法办理了安评、环评手续;(2)报告期内是否存在重大违法行为,是否发生过安全、环保事故或重大群体性的事件,相关内控制度是否健全完善并有效执行;(3)报告期安全生产费用计提和使用是否合法合规,是否能够满足公司安全生产需要;(4)报告期内环保设施实际运行情况,相关环保投入、环保设施及日常治污费用是否与生产经营所生产的污染相匹配,是否满足公司环保需要;(5)主要生产基地枣庄市市中区水处理剂产业园的化工园区认定进展及发行人化工重点监控点认定进展情况,是否对发行人业绩及本次募投项目造成不利影响。请保荐代表人说明核查依据、过程并发表明确核查意见。

3、发行人专注于水处理剂的生产,主要产品均实现连续化生产。请发行人代表说明:(1)连续化生产的具体方式、涉及的技术要求及其实现障碍,未在同行业广泛采用的具体原因及其合理性;(2)连续化生产相对于间歇式涉及的新增成本、费用以及可能存在的特有风险,连续化生产降低产品单位成本的具体情况及其合理性;(3)发行人产能利用率长期低位运行的原因及其合理性,是否与同行业一致,是否为行业惯例;(4)影响产能利用率的因素是否持续存在,是否对当期及未来生产经营和业绩产生重大不利影响。请保荐代表人说明核查依据、过程并发表明确核查意见。

4、报告期,发行人营业收入逐年增长,毛利率逐年上升,净利润增长幅度大于营业收入增幅。请发行人代表:(1)说明净利润增幅大于营业收入增幅的原因和合理性,可比上市公司趋势是否一致;(2)结合主要竞争对手、产品竞争优势、客户维护和开拓等因素,说明主营业务收入增长率持续下滑的原因及其合理性,相关影响因素是否消除,是否存在主营业务收入下滑的风险;(3)说明毛利率自2016年以来呈上升趋势的原因及合理性,HEDP、PBTCA、ATMP等主要产品毛利率持续大幅增长的具体原因及合理性;(4)说明报告期毛利率及变动趋势与同行业可比公司是否存在差异,差异的原因及其合理性;(5)结合内外销产品结构、销售单价的变化,以及同期市场价格情况,说明内外销毛利率变动的原因。请保荐代表人说明核查依据、过程并发表明确核查意见。

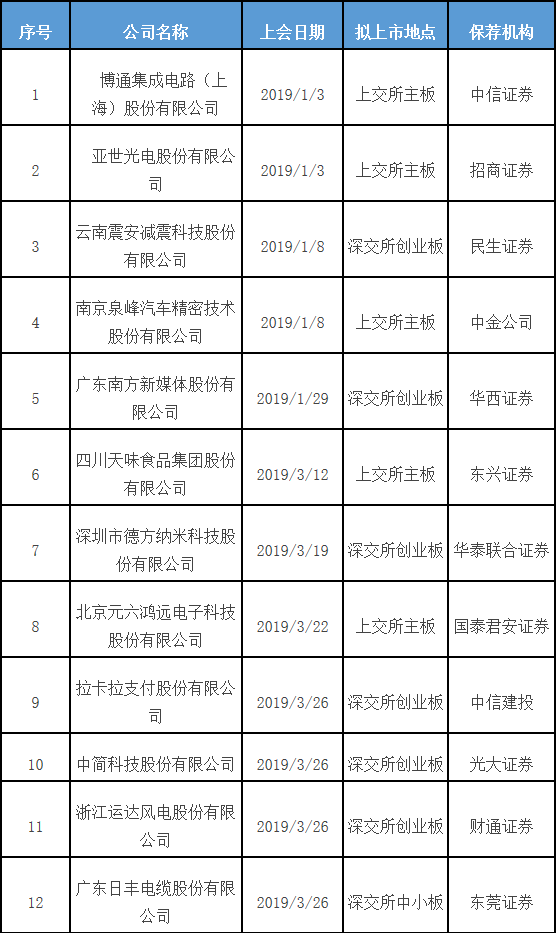

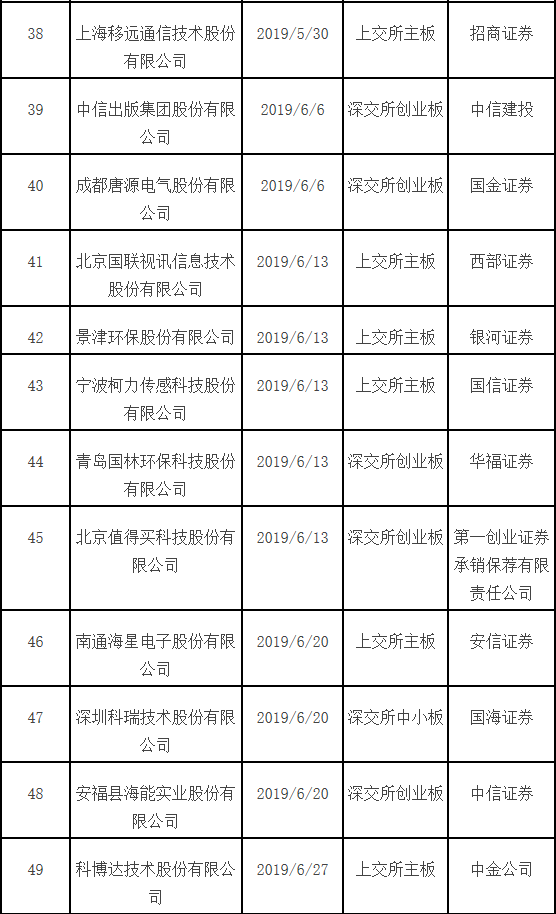

今年IPO过会企业一览:

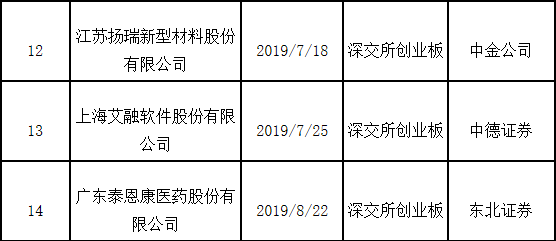

今年IPO被否企业一览:

- 标签:

- 编辑:李娜

- 相关文章