又一巨无霸将回归A股!资产超10万亿 拥有4万个网点

作为唯一一家尚未在A股上市的国有大行,邮储银行的A股上市工作一直备受关注。今年,该行的A股上市工作进展顺利。6月18日,该行完成证监会首次申报;6月28日,披露招股说明书;10月15日,更新招股说明书。

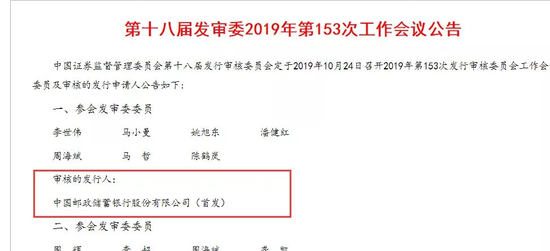

10月18日,证监会发布公告称,第十八届发行审核委员会定于10月24日召开2019年第153次、第154次发行审核委员会工作会议,审核中国邮政储蓄银行股份有限公司(下称邮储银行)等5家公司首发事项。这意味着这家“最年轻”的国有大型商业银行,回归A股之路“再进一步”。

蚂蚁金服、腾讯位列前十大股东

官网资料显示,中国邮政储蓄可追溯至1919年开办的邮政储金业务,至今已有百年历史。2007年3月,在改革原邮政储蓄管理体制基础上,中国邮政储蓄银行正式挂牌成立。2012年1月,整体改制为股份有限公司。2016年9月,在香港联交所挂牌上市。

邮储银行定位于服务“三农”、城乡居民和中小企业,拥有大型商业银行中数量最多的营业网点。截至2019年6月30日,邮储银行共有39680个营业网点,其中包括7945个自营网点和31735个代理网点,营业网点覆盖中国99%的县(市)。

图片来源:每经记者 张韵 摄

银行业的国有五大行,分别指工商银行、中国银行、农业银行、建设银行以及交通银行,他们均已实现A+H股上市。2019年2月,银保监会公布邮储银行的机构类型为“国有大型商业银行”,自此,国有五大行扩容为国有六大行

邮储银行前十大股东可谓巨头云集。2015年12月,邮储银行成功引入蚂蚁金服、腾讯、中国人寿等国际知名金融机构、大型国有企业和互联网企业等十家境内外知名机构作为战略投资者,“引战”融资451亿元人民币,创造了中国金融企业私募股权融资单次规模之最。2016年9月28日,邮储银行在香港交易所主板成功上市,募集资金总额达591.5亿港元,创造了彼时近5年来最大的H股IPO。

自2016年完成H股上市后,邮储银行“回A”一直受到市场关注。

今年3月,邮储银行董事长张金良在该行2018年度业绩发布会上表示,邮储银行目前正在积极有序推进A股的IPO工作,这将有利于进一步完善公司治理体系,打通境内外资本市场,增强抵御风险能力,为未来业务发展提供强大支撑。

6月12日晚间,邮储银行发布公告称,银保监会原则同意首次公开发行A股股票并上市,发行规模不超59.48亿股;本次发行所募集资金扣除发行费用后,用于补充本行资本金。6月18日,该行完成证监会首次申报。6月底,证监会官网披露了邮储银行招股书,将发行不超51.72亿股。

上半年净利润增长近15%

作为“最年轻”的国有大行,邮储银行成色如何?

10月15日,证监会官网显示,邮储银行的招股书已经处于预先披露更新状态。截至2019年6月末,邮储银行资产规模达到10.07万亿元,较上年末增长5.79%;负债总额达到9.57万亿元,较上年末增长5.89%;存款余额达到9.10万亿元,较上年末增长5.49%;拨备前利润与净利润双双保持高增速,分别同比增长18.81%和14.98%;存贷比首次突破50%,达到51.66%。

图片来源:谭玉涵 摄

在财务状况方面,该行在今年上半年共实现净利润374.22亿元,同比增长14.98%。值得注意的是,邮储银行今年上半年的净息差和净利差双双走低,净利息收益率和净利差分别为2.55%和2.51%,分别较2018年下降了12个和13个基点,邮储银行表示净利差和净息差双降主要是由于2019年上半年生息资产收益率在利率下行周期内下降,付息负债付息率因存款竞争激烈有所上升。

在资产质量方面,截至今年6月末,该行的不良贷款余额为383.72亿元,不良贷款率为0.82%,相较于上年末压降了0.04个百分点。同时,该行拨备覆盖率为396.11%。

wind数据显示,自8月以来,至少有9家机构给予邮储银行H股买入或增持评级。国泰君安银行业分析师邱冠华在研报评价,邮储银行拥有扎实且独特的零售业务基础,但目前尚是一块未被充分挖掘的璞玉,与四大行存在差距。未来通过优化资产配置及提升运营效率,邮储银行有望成为中国的零售银行生力军。邱冠华认为,邮储银行具有三大优势:其一,网点布局深;其二,客户基础实;其三,不良包袱轻。

- 标签:

- 编辑:李娜

- 相关文章